Když se na obzoru objevují náznaky inflace, jak může bitcoin posloužit jako ochrana proti jejímu dopadu?

- Co je to výnosová křivka?

- Co znamená, když je invertovaná?

- Co je to kontrola výnosové křivky (YCC)?

- A jak do toho všeho zapadá eurodolar?

Inspirativní tweet:

Odkaz na vlákno tweetů:

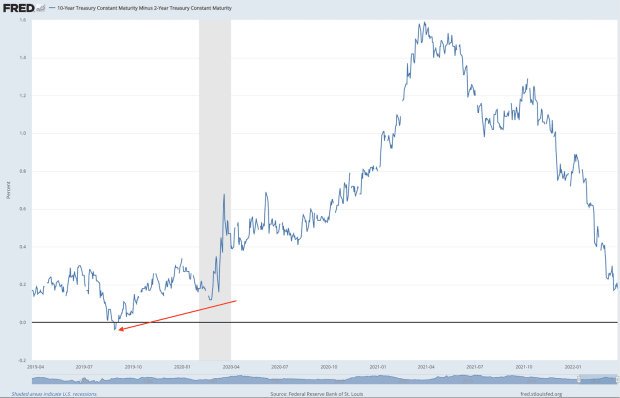

Jak vysvětluje Lyn Alden v tomto vlákně: „…křivka 10-2 říká: „pravděpodobně se blížíme k možné recesi, ale není potvrzena a pravděpodobně je od ní vzdálena mnoho měsíců…„

Pojďme si to trochu rozebrat, ano?

Co je to výnosová křivka?

Nejdříve ze všeho, co přesně je výnosová křivka, o které v poslední době zřejmě všichni mluví, a jak souvisí s inflací, Federálním rezervním systémem a možnou recesí?

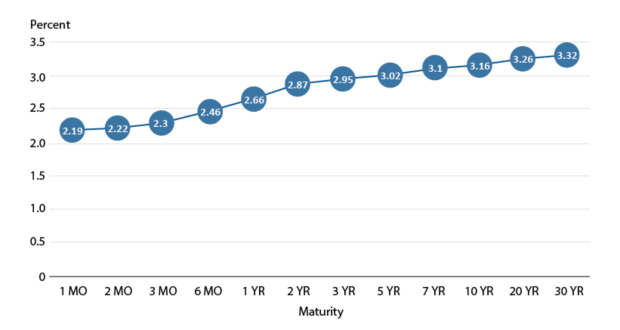

Výnosová křivka je v podstatě graf, na kterém jsou vyneseny všechny aktuální nominální (bez započtení inflace) sazby jednotlivých státem vydaných dluhopisů. Splatnost je termín pro dluhopis a výnos je roční úroková sazba, kterou dluhopis zaplatí kupujícímu.

Normální graf výnosové křivky (tento z roku 2018) bude obvykle vypadat takto:

Fed stanovuje tzv. sazbu federálních fondů, což je nejkratší úroková sazba, kterou lze získat, neboť se jedná o sazbu (anualizovanou), za kterou si podle Fedu komerční banky půjčují a vzájemně si půjčují své přebytečné rezervy přes noc. Tato sazba je měřítkem, od kterého se odvíjejí ceny všech ostatních sazeb (nebo alespoň teoreticky).

Jak vidíte, v normálním ekonomickém prostředí platí, že čím kratší je splatnost dluhopisu, tím nižší je jeho výnos. To dává dokonalý smysl v tom, že čím kratší dobu se zavážete někomu půjčit peníze, tím nižší úrok byste mu za tuto dohodnutou dobu uzamčení (dobu splatnosti) účtovali. Jak nám to tedy vypovídá něco o budoucích ekonomických poklesech nebo možných recesích?

Právě zde přichází na řadu inverze výnosové křivky, kterou se budeme zabývat dále.

Co to znamená, když je inverzní?

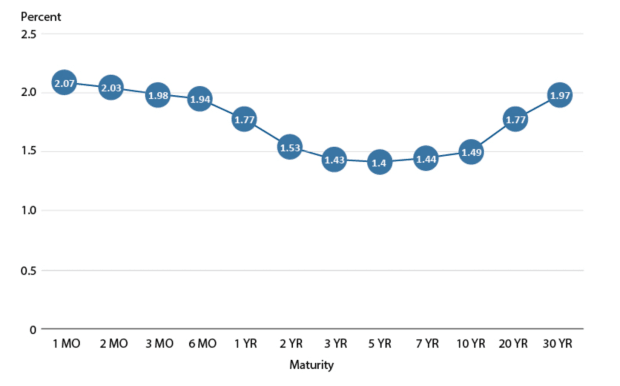

Když se v dluhopisech s kratší dobou splatnosti, jako jsou tříměsíční nebo dvouleté, začne odrážet vyšší výnos než v dluhopisech s delší dobou splatnosti, desetiletých nebo dokonce třicetiletých, pak víme, že na obzoru jsou očekávané problémy. Trh vám v podstatě říká, že investoři očekávají, že sazby budou v budoucnu nižší kvůli zpomalení ekonomiky nebo recesi

Takže když vidíme něco takového (např. srpen 2019):

…, kde 3měsíční a 2leté dluhopisy vynášejí více než 10leté dluhopisy, začínají být investoři nervózní

Někdy se také setkáte s vyjádřením, které je uvedeno níže a které ukazuje skutečné rozpětí mezi 2letými a 10letými úrokovými sazbami. Zde si všimněte momentální inverze v srpnu 2019:

Proč na tom tolik záleží, když je to jen náznak a ještě ne realita?

Protože inverze nejen ukazuje na očekávaný pokles, ale může skutečně způsobit chaos na samotných úvěrových trzích a způsobit problémy firmám i spotřebitelům.

Když jsou krátkodobé sazby vyšší než dlouhodobé, spotřebitelům, kteří mají hypotéky s nastavitelnou úrokovou sazbou, úvěrové linky na bydlení, osobní půjčky a dluhy z kreditních karet, se kvůli růstu krátkodobých sazeb zvýší splátky.

Také společnostem, které si půjčují za krátkodobé sazby a půjčují za dlouhodobé, jako je tomu u mnoha bank, klesají ziskové marže. Zhroucení tohoto rozpětí pro ně znamená prudký pokles zisku. Jsou tedy méně ochotné půjčovat se sníženým rozpětím, a to jen prohlubuje problémy s půjčkami pro mnoho spotřebitelů.“

Je to bolestivá zpětná vazba pro všechny.“

Co je to řízení výnosové křivky?“

Není divu, Fed má na to všechno odpověď – nebo ne vždy? V podobě toho, čemu říkáme řízení výnosové křivky (YCC). Jde v podstatě o to, že Fed stanoví cílovou úroveň sazeb, pak vstoupí na volný trh a nakupuje krátkodobé papíry (typicky jednoměsíční až dvouleté dluhopisy) a/nebo prodává dlouhodobé papíry (desetileté až třicetileté dluhopisy).

Nákupy snižují úrokové sazby krátkodobých dluhopisů a prodeje zvyšují úrokové sazby dlouhodobých dluhopisů, čímž normalizují křivku do „zdravějšího“ stavu.

To vše má samozřejmě svou cenu v podobě pravděpodobného rozšiřování rozvahy Fedu a další expanze peněžní zásoby, zejména pokud se otevřený trh neúčastní na úrovni potřebné k tomu, aby Fed dosáhl svých cílových sazeb

Výsledek? Možné prohloubení inflace, a to i při klesající ekonomice. Tomu se říká stagflace. Pokud ovšem kontrola křivky nepomůže odvrátit hrozící recesi a ekonomická expanze se neobnoví: velké „pokud“

Co je eurodolar a jak do toho všeho zapadá?

Eurodolarový dluhopis je dluhopis denominovaný v amerických dolarech, který vydala zahraniční společnost a je uložen v zahraniční bance mimo USA idomovskou zemi emitenta. Trochu matoucí, protože předpona „euro“ je obecný odkaz na všechny zahraniční, nikoliv pouze evropské společnosti a banky.

Důležitější a v našem kontextu zde je, že eurodolarové futures jsou futures kontrakty na eurodolar se splatností tři měsíce, které jsou založeny na úrokové sazbě.

Zjednodušeně řečeno, tyto futures se budou obchodovat podle toho, jakou úroveň tříměsíčních úrokových sazeb v USA očekává trh v budoucnosti. Jsou dalším datovým bodem a ukazatelem toho, kdy trh očekává, že úrokové sazby dosáhnou svého vrcholu. (To je také známé jako terminální sazba cyklu Fedu.)

Pokud například eurodolarový kontrakt z prosince 2023 vykazuje implikovanou sazbu 2,3 % a v kontraktu z března 2024 sazby klesají na 2,1 %, pak očekávaný vrchol sazby federálních fondů bude na konci roku 2023 nebo na začátku roku 2024.

Je to jednoduché a je to jen další místo, kde lze hledat vodítka, co si investoři myslí a co očekávají

Co s tím můžete dělat … (ano – Bitcoin)

Řekněme, že pozorně sledujete sazby a slyšíte, že Fed se chystá začít používat YCC k řízení křivky sazeb, čímž vytiskne více peněz a následně pravděpodobně způsobí větší dlouhodobou inflaci. A co když se inflace nějak vymkne kontrole? Jak se můžete chránit?“

Nezáleží na tom, kdy toto čtete, dokud svět stále operuje především s fiat (vládou vydanými a „podloženými“) penězi, bitcoin zůstává pojistkou proti inflaci a pojistkou proti hyperinflaci. Napsal jsem o tom jednoduché, ale důkladné vlákno zde:

Odkaz na vlákno na Twitteru:

Identifikovat vlastnosti bitcoinu jako pojistky proti inflaci je opravdu jednoduché. Protože Bitcoin je řízen matematickým vzorcem (nikoliv správní radou, generálním ředitelem nebo zakladatelem), je nabídka bitcoinů absolutně omezena na celkový počet 21 milionů.

Navíc se skutečně decentralizovanou sítí (počítače, které společně řídí algoritmus Bitcoinu, těžbu a vypořádání transakcí) se vypořádané transakce a celkový počet bitcoinů k vytěžení nikdy nezmění. Bitcoin je tedy neměnný.“

Jinými slovy, Bitcoin je bezpečný.“

Na tom, zda je cena bitcoinu (BTC) krátkodobě volatilní, nezáleží tolik jako na tom, že víme, že hodnota amerického dolaru stále klesá. A z dlouhodobého hlediska a celkově platí, že s poklesem dolaru BTC posiluje. Jedná se tedy o zajištění proti dlouhodobé inflaci nejen amerického dolaru, ale jakékoliv fiat měny emitované vládou

A to nejlepší? Každý jednotlivý bitcoin se skládá ze 100 milionů „haléřů“ (ve skutečnosti se nejmenší jednotce bitcoinu – 0,00000001 btc – říká satoši neboli saty), a člověk si tedy může v rámci jedné transakce koupit tolik nebo tolik, kolik může nebo chce. 5 dolarů nebo 500 milionů dolarů

:

Tento příspěvek napsal James Lavish. Vyjádřené názory jsou výhradně jeho vlastní a nemusí nutně odrážet názory společnosti BTC Inc nebo Bitcoin Magazine.